本文首先提醒人们气候危机的严重性,然后继续回顾“工业”颗粒市场的趋势,其中颗粒燃料供应给大型热电厂以取代煤炭。

化石燃料对文明的发展至关重要,但也是生态失衡的原因。自工业化以来,在几百年的时间里,煤、石油和甲烷(天然气)从地下循环到空气中,其中包含了数百万年的碳。

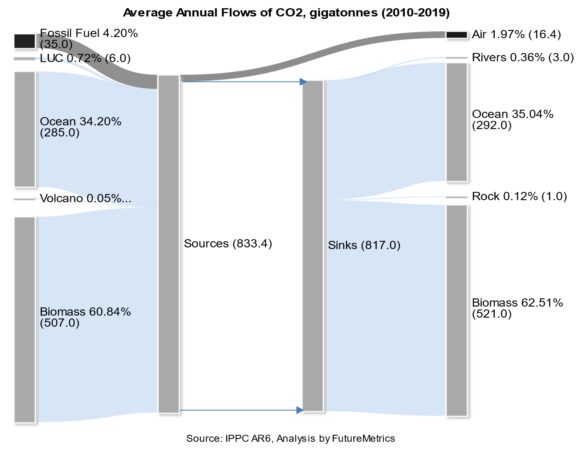

结果,地球的ECO严重失衡。如图1所示,地球自身的循环系统已经没办法完全回收化石燃料排放的二氧化碳(CO2)。

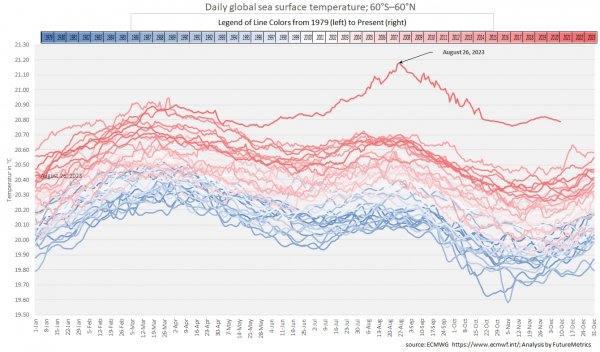

毫无节制地使用化石燃料有明确而现实的后果:储存了数百万年的碳在短短几百年的时间里释放开来,正在导致地球循环系统平衡的迅速变化。例如,如图2所示,海洋一直在稳步变暖。但最令人不安的是2023年出现的衰退。

有许多指标表明,化石燃料的二氧化碳排放正在导致环境变量的快速变化。图2不仅显示了稳定的变暖,而且表明2023年我们可能会越过一个临界点,导致一系列更快速的变化,同时变异性增加(更极端的高点和低点)。

地球发出的信息应该是响亮而清晰的。在一些国家,人们听取了这一建议。在另外一些国家,它被忽视或否认。

碳循环的不平衡再也不能与气候平均状态随时间的变化脱钩。如果未来是我们所希望的那样,现在就需要采取行动。

颗粒燃料是所需行动的关键部分,对使用石油、天然气和煤炭的强烈依赖是能够理解的,必须克服这种依赖。总体生活水平的巨大飞跃与工业化和使用集中易运输的能源载体直接相关。今天的社会经济体系是建立在我们从化石燃料中获取能源的基础上的。

当讨论可再次生产的能源时,风能和太阳能发电被认为是解决方案。它们现在是,将来也将是未来发电的重要组成部分。

然而,风能和太阳能发电有一个严重的缺点:无论部署多少MW的太阳能和风能发电,有时它们产生的电量都会低于电网的需求。

在接下来的几十年里,储能解决方案的开发和部署规模很可能足以缓冲间歇性和可变的供应,并保持电网大部分时间(不是全部)的稳定。但是,为了尽可能无缝地过渡到脱碳的未来,电网将需要按需和负荷跟踪的低碳发电。

使用由一直更新的生物质生产的颗粒燃料解决了部分问题。现有的以煤为燃料的公用事业发电站能够以相比来说较低的成本和较少的停机时间做改造,并用一直更新(而不是耗尽)的来源生产致密生物质衍生固体燃料(“颗粒”燃料)来取代煤炭。其结果是可以按需生产可再生电力。

世界正在做的事情向我们展示了一条通往未来的道路。本综述的重点是工业部门,其中大型公用事业发电站已经成功地完成了“生物转化”。对他们来说,煤炭已成为历史;但可调度或基本负荷发电还不是。

颗粒大多数都用在两个领域:在家庭和企业中使用炉子和锅炉进行相对小规模的加热,以及在大规模的供热和发电中取代煤炭。这些市场通常被称为“供热”市场和“工业”市场。

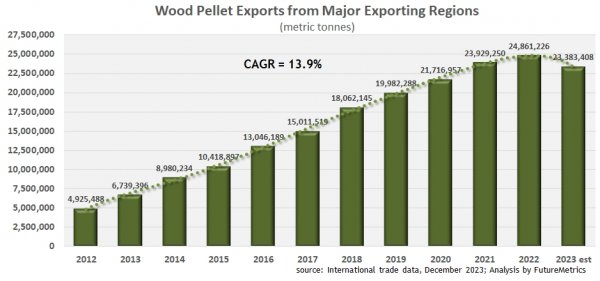

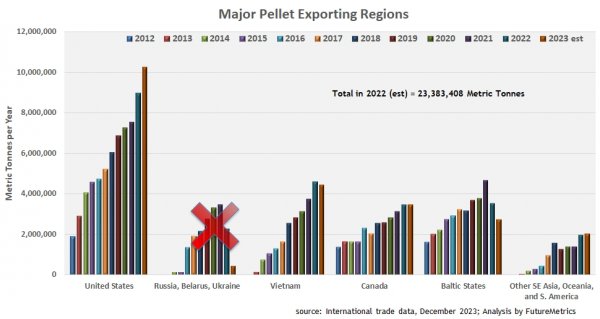

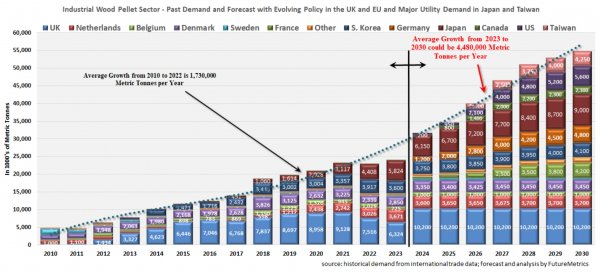

直到2023年,工业颗粒燃料行业一直在稳步增长。图3显示,即使预计2023年出口会下降,在过去12年里,市场仍以每年14%的速度稳定增长。

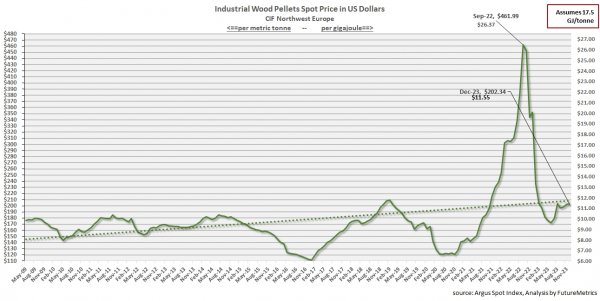

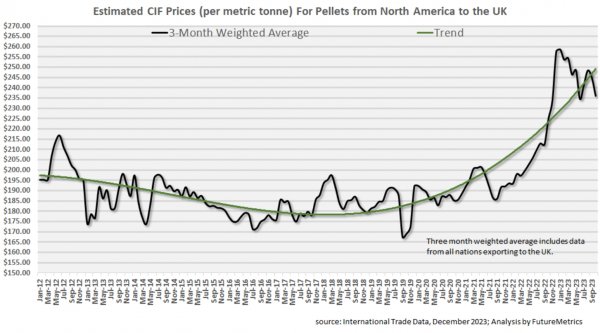

2023年的下降是由于多种问题导致的。根本原因是由于英国Drax和Lynemouth发电站的颗粒燃料发电减少,英国的需求一下子就下降(见图8)。高电价、高颗粒现货价格(见图4),以及英国“差价合约”(CfD)政策的缺陷,暂时使得使用颗粒燃料在CfD支持的机组上发电变得不经济。

电力市场状况已得到纠正,预计英国的电力需求将回到正常状态。拖延已久的MGT电站预计将在2024年满负荷运行。这将为英国市场增加100万吨左右的额外需求。

波罗的海国家的供应中断以及欧盟从俄罗斯、白俄罗斯和乌克兰进口的大部分颗粒的损失(见图5)预计将导致非常严重的短缺。2022年的现货市场反映了这一预期。不过,英国需求下降加上欧洲异常温暖的冬天抵消了供应中断的影响。

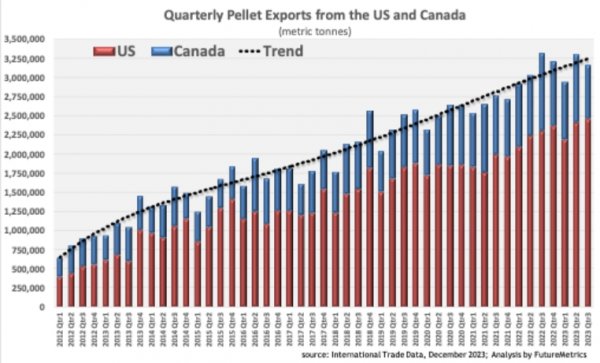

加拿大的出口已经从英国转向日本(见图7)。这是一个期待已久的变化,优化了加拿大西部的出口物流和长期供应协议的演变。

如上所述,英国的进口会降低。FutureMetrics预计,到2024年,英国的需求将恢复到每年1020万吨左右。

阿格斯报告的工业颗粒现货价格提供了有关供需关系和预期的宝贵信息。阿格斯现货价格指数以西北欧为基础(阿姆斯特丹、鹿特丹和安特卫普有时被称为ARA)。但现货价格并不能反映大多数进口颗粒的实际价格。人们普遍接受的假设是,大约80%左右的颗粒是根据长期协议进行交易的,这些协议设定的价格独立于现货价格。

FutureMetrics使用月度贸易数据来估计跨境进入主要进口国的每吨颗粒的平均价格。图10显示了进入英国的每吨颗粒的估计价格:

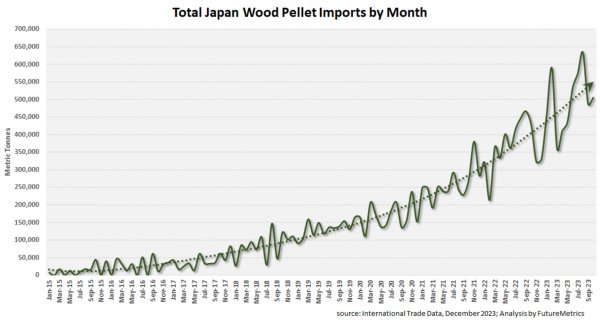

FutureMetrics预计日本市场将继续增长。脚注1所引用的报告详细讨论了这些原因。总的来说,日本电力部门的脱碳目标及其对可靠稳定电力的需求将导致可持续颗粒燃料产生的电力稳步增长。

日本对可持续性认证的要求将于2024年生效,这将影响颗粒燃料的来源。颗粒燃料供应商的市场占有率已然浮现了对北美供应商有利的趋势(见图12)。

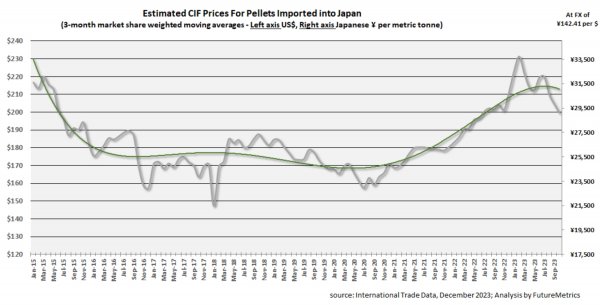

日本颗粒的估计平均价格不太可能降至2016年至2021年的低点(见图13)。供应商的生产所带来的成本增加了。为了能够更好的保证供应协议的可持续性,合同的任何一方都不能持续亏损。

在日本,受上网电价支持的独立发电企业的电价上限由上网电价设定。FiT率足够高,足以在短期和可能的中期内支付更高价格的颗粒。但考虑到上网电价补贴是20年固定的,并且取决于成本和价格通胀预期,日本协议的期限将更短,因为每吨的基础起始价格更高。

韩国是目前讨论的最后一个主要进口国。韩国的政策使得未来对颗粒燃料的需求高度不确定。根据韩国的政策,共同使用颗粒燃料的大型公用发电站甚至不能提前一年知道使用颗粒燃料的经济性。因此,基本上没有关于颗粒燃料供应的长期协议。韩国市场几乎是现货市场。

显然,越南主导了韩国市场的供应(见图16)。由于对俄罗斯商品的制裁关闭了俄罗斯对欧洲和日本的出口,韩国对俄罗斯颗粒的进口大幅度的增加(见图14)。

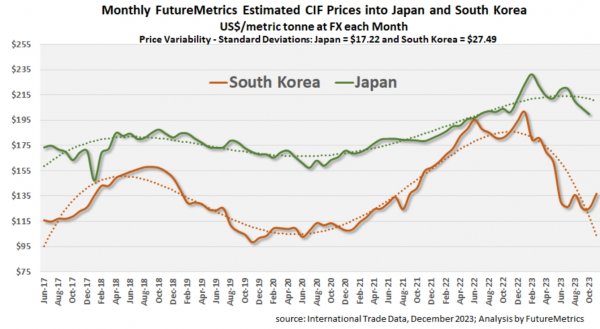

进入韩国的颗粒燃料的平均价格变化很大。图17比较了日本和韩国的预估交付颗粒价格。

FutureMetrics预计,未来对颗粒燃料的需求量开始上涨将保持强劲。欧洲和英国预计将停滞不前(除非德国和波兰改变有关颗粒燃料发电的政策),加拿大、美国(除非在共和党政府的领导下改变政策)预计将看到大型公用事业公司用颗粒燃料取代煤炭。市场有潜力以每年超过400万吨的需求量开始上涨(见图18)。

对发电以外行业的兴趣也在增长。几家主要的金属矿业公司正在认真探索在其炼油厂中使用可持续来源的生物质衍生颗粒燃料作为过程热源。对高碳化的生物质作为炼钢还原剂的需求预测将增加。

2023年,现有供暖和工业部门对颗粒的总需求预计约为4400万吨。如果英国回到正常状态,英国的MGT项目如预期那样增加,如果日本的增长继续如预期那样持续,如果北半球冬季在当前供暖季节有正常的供暖天数,2024年供暖和工业颗粒需求可能约为5300万吨。

如果对2024年的预测是正确的,没有从俄罗斯的历史进口,颗粒市场有很大的可能出现供应短缺。如果发生这种情况,一旦库存耗尽,现货价格可能会再次大幅上涨。

(素材来自:FutureMetrics51生物质颗粒交易网、全球生物质能源网、新能源网综合)